Introducción

En éste apartado se abordará otra metodología para valuar proyectos de inversión la cual es conocida como Valor presente neto, que como su nombre lo indica, consiste en determinar el valor presente de los flujos.

Método del Valor Presente Neto

Consiste en obtener el valor presente de los flujos de efectivo netos, con una cierta tasa esperada de rendimiento. Dicha tasa, queda determinada o pactada por el inversionista, en base a sus aspiraciones que tenga sobre el negocio, Para ello pueden hacer uso de tasas de referencia como el CETE, la TIIE, etc.

Procedimiento

- Determinar el flujo neto así como, calcular los flujos de ingreso y de egresos.

- Obtener el valor presente de todos los flujos netos usando la tasa de rendimiento esperada.

- Realizar la suma de todos los valores presentes para obtener el Valor Presente Neto del proyecto de inversión.

Criterio:

Si el Valor Presente Neto es igual o mayo a cero, entonces aprueban el proyecto

Si el Valor Presente Neto es negativo, es decir; menor que cero, entonces se rechaza el proyecto.

$$VPN=F_1(1+i)^1+F_2(1+i)^2+…+F_n(1+i)^n$$

o también se puede expresar como:

$$VPN=\sum_{j=1}^nF_j(1+i)^{-j}=\sum_{j=1}^nF_jv_i^j=\sum_{j=1}^nF_j(1-d)^{j}$$

donde:

$VPN =$ Valor Presente Neto

$F_j=$ Flujo de efectivo del periodo $j$-ésimo

$i=$ tasa de rendimiento a la que se descuentan los flujos

$v=\frac{1}{(1+i)}$

$d=$ tasa de descuento equivalente a $i$

$n=$ número de años del proyecto

Reglas para su aplicación:

- Hay proyectos de inversión, en los que la fecha de inicio es a fin de año, lo cual puede ocasionar que la ecuación del modelo que estamos usando, comience en la potencia cero, es decir: $v^0$

- Cuando se tengan proyectos donde los flujos terminen en el año $n$, se considera que dicho plazo corresponde a la vida útil del proyecto. Sin embargo, los proyectos puede ocurrir que los proyectos continúen por más años.

- Para los casos en los que ocurre que los proyectos continúan existiendo por más tiempo, para calcular el VPN total, se determinan los ingresos y egresos para los años siguientes (regularmente se establece un flujo fijo), es decir; se obtiene su calor presente y se le suma al VPN calculado en la primer instancia.

$$VPNT=\sum F_jv^n+\sum F_kv^{m+n}$$

lo anterior, con flujos de efectivo para cada año después del $n$

$$VPNT=\sum F_jv^n+\sum \frac{Fc}{i}v^{n}$$

la expresión anterior, con flujos iguales para cada año, después del $n$

Cabe hacer mención que hay una variante del método del VPN, el cual se llama Valor Presente Ajustado (VPA), el cual se obtiene restando al VPN el costo de oportunidad al capital que se invirtió.

$VPA=VPN-$ costo de oportunidad

El costo de oportunidad, se entenderá como «la pérdida o costo» que se incurre al haber seleccionado la opción «X» en lugar de la opción «Y». Dicho costo de oportunidad se calcula valuando los flujos de efectivo, que se obtendrían de haber invertido los recursos en un instrumento bancario de renta fija.

Ejercicios resueltos

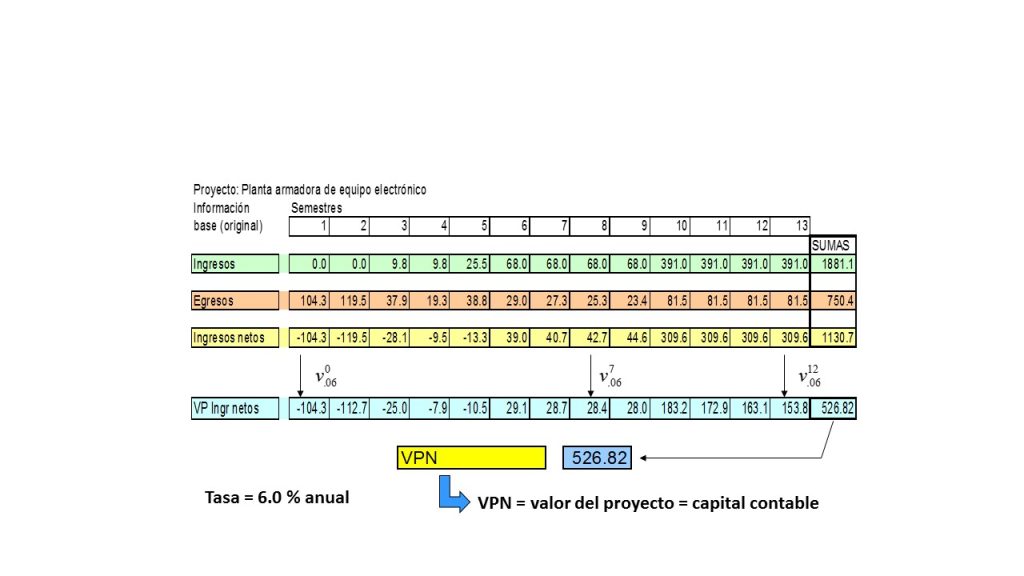

Ejercicio. En el siguiente ejercicio tenemos el siguiente planteamiento: Un inversionista destino sus recursos al siguiente proyecto de inversión en una empresa que se dedica a armar equipo electrónico, de la cual obtuvo los siguientes registros y desea calcular el Valor Presente Neto de dicho proyecto.

Solución

Para hacer el cálculo del VPN se tuvieron que hacer uso de la siguiente información

En dicho ejercicio se observa que se trae a valor presente cada uno de los flujos, de cada periodo. Luego se realiza la suma del resultado de obtenido en cada valor presente, lo que como se había comentado, es el valor presente neto del proyecto de inversión

Ejercicio. A continuación se muestran flujos de efectivo de un proyecto de inversión,De acuerdo a la siguiente lista:

0. -1000, en el periodo

- se registra una cantidad de 100,

- se registra una cantidad de 200

- se registra una cantidad de 700

- se registra una cantidad de 700

Y el inversionista quiere saber, por medio del método del Valor Presente Neto, si dicho proyecto le conviene

Solución

$$VPN=\frac{100}{(1.1)^1}+\frac{200}{(1.1)^2}+\frac{700}{(1.1)^3}+\frac{700}{(1.1)^4}$$

$$=90.9+165.3+525.9+478.1=1260.23$$

$VPA=VPN-$ costo de oportunidad

$$VPA=1260.23-1000=260.23

Como el Valor Presente Neto (VPN)>0, entonces el proyecto es aceptado

Más adelante…

A lo largo de este material se continuara abordando otros métodos para valuar proyectos de inversión, con la finalidad de evidenciar su importancia, así como la forma en que deben de utilizarse en la práctica real.

Ir a Matemáticas Financieras

Entrada anterior

Entrada siguiente